NMG annonce un financement de 22 millions $ US

11 avril 2023 -

MONTRÉAL, CANADA, 11 avril 2023 – Nouveau Monde Graphite Inc. (« NMG » ou la « Société ») (NYSE : NMG, TSX.V : NOU) est heureuse d’annoncer la conclusion d’une entente avec un syndicat de preneurs fermes (les « Preneurs fermes ») dirigé par BMO Marchés des capitaux et Cormark Securities Inc., en vertu de laquelle les Preneurs fermes ont accepté d’acquérir par voie de prise ferme 4 850 000 actions ordinaires de la Société (les « Actions ordinaires »), à un prix de 4,55 $ US par Action ordinaire pour un produit brut d’environ 22 millions $ US (le « Placement »). La Société a accordé aux Preneurs fermes une option, pouvant être levée en tout ou en partie pendant une période de 30 jours à compter de la date de clôture du Placement, pour acheter des Actions ordinaires additionnelles représentant jusqu’à 15 % des Actions ordinaires offertes dans le cadre du Placement afin de pourvoir à toute surallocation, le cas échéant (l’« Option de surallocation »).

La Société est également heureuse d’annoncer que, peu de temps après la clôture du Placement, elle pourrait réaliser un placement privé sans courtier d’un maximum de 2 938 753 Actions ordinaires aux mêmes conditions que le Placement (le « Placement privé ») afin de permettre à certains actionnaires de la Société d’exercer leurs droits de préemption. En outre, ces actionnaires participant au Placement privé auront l’option d’acheter un nombre maximum de 440 814 Actions ordinaires supplémentaires si l’Option de surallocation est exercée en totalité dans le cadre du Placement (ou un nombre inférieur d’Actions ordinaires proportionnel à tout exercice moindre de l’Option de surallocation) (l’« Option du Placement privé »). Le Placement privé serait effectué en vertu d’une dispense des exigences de prospectus au Canada et les Actions ordinaires émises dans le cadre de ce Placement privé seraient ainsi soumises à des restrictions de revente pendant une période de quatre mois et un jour à compter de la clôture du Placement privé en vertu de la législation sur les valeurs mobilières applicable. La clôture du Placement privé et de l’Option du Placement privé devrait avoir lieu dans les 45 jours suivant le dépôt de la version finale du Supplément de prospectus (tel que défini ci-dessous) préparé dans le cadre du Placement, et serait assujettie à l’obtention par la Société de toutes les approbations réglementaires nécessaires, incluant l’approbation de la Bourse de croissance TSX (la « TSXV ») et de la Bourse de New York (la « NYSE »). La clôture du Placement n’est pas conditionnelle à la clôture du Placement privé; cependant la clôture du Placement privé est conditionnelle à la clôture du Placement. Rien ne garantit que le Placement privé sera conclu comme prévu ou qu’il le sera clôturé.

Le produit net du Placement et du Placement privé, le cas échéant, sera utilisé pour amener le développement du Projet de la Mine Matawinie et du Projet de l’Usine de matériaux de batteries de Bécancour a une décision d’investissement définitive pour le financement du projet. Une partie du produit net sera également utilisé pour le développement du Projet minier Uatnan et pour les besoins généraux en fonds de roulement et aux dépenses de l’entreprise.

La clôture du Placement est prévue pour le ou vers le 17 avril 2023 et est assujettie à l’obtention par NMG de toutes les autorisations réglementaires requises et les approbations de la TSXV et de la NYSE.

Les Actions ordinaires offertes dans le cadre du Placement seront offertes dans chacune des provinces du Canada (à l’exception des territoires) au moyen d’un prospectus préalable de base simplifié accompagné d’un supplément de prospectus et seront offertes aux États-Unis au moyen d’un supplément à la déclaration d’enregistrement de la Société dans le formulaire F-10 enregistrant les Actions ordinaires en vertu du United States Securities Act of 1933, tel que modifié (la « Loi de 1933 ») par le biais du système de divulgation multi juridictionnel (le « SDMJ »). Les Actions ordinaires offertes dans le cadre du Placement pourraient également être offertes par voie de placement privé dans certaines juridictions à l’extérieur du Canada et des États-Unis en vertu des dispenses de prospectus applicables.

Dans le cadre du Placement, la Société a déposé un supplément de prospectus provisoire et déposera un supplément de prospectus définitif (collectivement, le « Supplément de prospectus ») au prospectus préalable de base simplifié existant de la Société daté du 19 mai 2021, tel que modifié par la modification No. 1 datée du 19 janvier 2022 déposé au Canada (le « Prospectus préalable de base ») et à la déclaration d’enregistrement de la Société dans le formulaire F-10 (la « Déclaration d’enregistrement ») déposée auprès de la Securities and Exchange Commission (la « SEC ») des États-Unis en vertu de la Loi de 1933, par le biais du SDMJ. Le Supplément de prospectus, le Prospectus préalable de base et la Déclaration d’enregistrement contiennent des renseignements importants concernant la Société et le Placement. Les investisseurs éventuels devraient lire le Supplément de prospectus, le Prospectus préalable de base et la Déclaration d’enregistrement ainsi que les documents qui y sont intégrés par renvoi, avant de prendre une décision d’investissement. Lorsqu’il sera déposé au Canada, le Supplément de prospectus (ainsi que le Prospectus préalable de base y afférent) seront disponibles sur SEDAR à l’adresse www.sedar.com. Lorsqu’il sera déposé aux États-Unis, le Supplément de prospectus (ainsi que la Déclaration d’enregistrement) seront disponibles sur le site web de la SEC à l’adresse www.sec.gov. Par ailleurs, la Société ou tout Preneur ferme, ou tout courtier qui participe au Placement se chargera de vous faire parvenir le prospectus ou vous pouvez en faire la demande, au Canada auprès de BMO Capital Markets, Brampton Distribution Centre C/O The Data Group of Companies, 9195 Torbram Road, Brampton, Ontario, L6S 6H2, par téléphone au 905-791-3151, poste 4020, ou par courriel à torbramwarehouse@datagroup.ca, et aux États-Unis, auprès de BMO Capital Markets Corp, à l’attention de Equity Syndicate, 151 W 42nd Street, 32nd Floor, New York, NY 10036, ou par téléphone sans frais au (800) 414-3627 ou par courriel à bmoprospectus@bmo.com.

Le présent communiqué de presse ne constitue pas une offre de vente ni la sollicitation d’une offre d’achat, et les titres ne seront pas vendus dans les provinces, les États ou les territoires dans lesquels une telle offre, sollicitation ou vente serait illégale avant l’inscription ou l’approbation des titres en vertu des lois sur les valeurs mobilières de ces provinces, États ou territoires. Les titres offerts et le contenu du présent communiqué de presse n’ont pas été approuvés ou désapprouvés par une autorité de réglementation, et aucune de ces autorités ne s’est prononcée sur l’exactitude du Supplément de prospectus, du Prospectus préalable de base ou de la Déclaration d’enregistrement.

Les titres qui pourront être offerts dans le cadre du Placement privé n’ont pas été ni ne seront inscrits en vertu de la Loi de 1933 ou de toute loi sur les valeurs mobilières d’un État américain, et, par conséquent, ils ne peuvent être offerts ou vendus aux États-Unis ou à des personnes américaines, ou pour leur compte ou leur bénéfice, en l’absence d’enregistrement ou d’une dispense applicable aux exigences d’enregistrement de la Loi de 1933 et des lois étatiques sur les valeurs mobilières applicables. Le présent communiqué de presse ne constitue pas une offre de vente ou une sollicitation d’une offre d’achat de titres qui peuvent être offerts dans le cadre du Placement privé aux États-Unis ou à des personnes américaines, ou pour leur compte ou leur bénéfice, et il n’y aura aucune vente de tels titres dans un État où une telle offre, sollicitation ou vente serait illégale.

À propos de Nouveau Monde Graphite

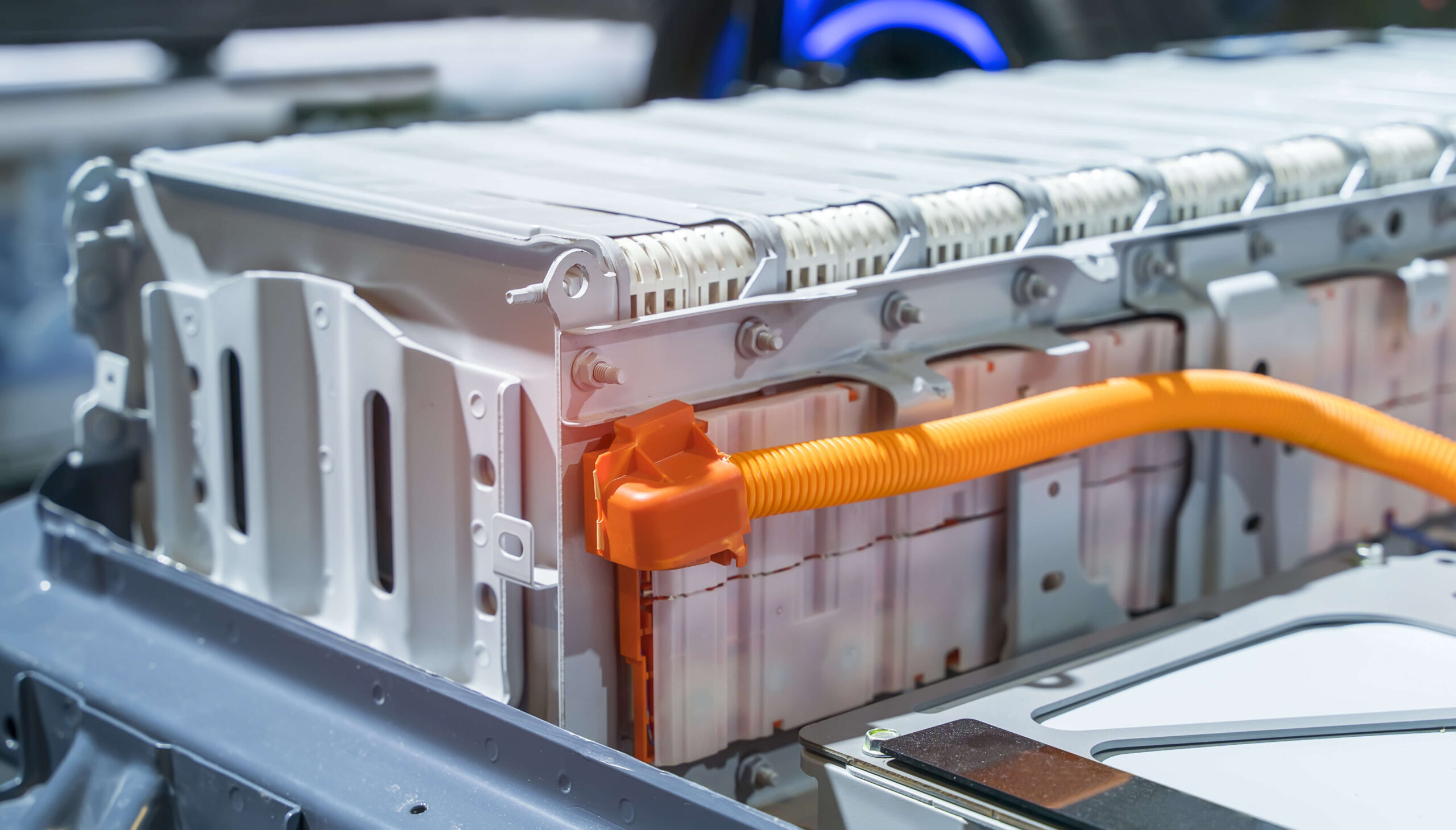

NMG travaille à se positionner comme un contributeur clé au sein de la révolution énergétique. La Société travaille au développement d’une source pleinement intégrée de matériaux écologiques d’anode pour batteries au Québec, au Canada, pour les marchés en pleine expansion des piles à combustible et des batteries lithium-ion. Avec des normes ESG enviables, NMG aspire à devenir un fournisseur stratégique des principaux fabricants mondiaux de batteries et de véhicules en offrant des matériaux avancés performants et fiables tout en promouvant la durabilité et la traçabilité de la chaîne d’approvisionnement. www.NMG.com

Abonnez-vous à notre fil de nouvelles

Mise en garde relative aux énoncés prospectifs

Tous les énoncés, autres que les énoncés sur des faits historiques, contenus dans le présent communiqué de presse, y compris, mais sans s’y limiter les énoncés concernant le Placement et le Placement privé, l’utilisation prévue du produit, l’obtention de toutes les approbations réglementaires nécessaires, l’approbation de l’inscription à la TSXV et la NYSE des Actions ordinaires à être émises dans le cadre du Placement et du Placement privé, le cas échéant, et celles décrites au paragraphe « À propos de Nouveau Monde Graphite » et ailleurs dans ce communiqué de presse, qui décrivent essentiellement les perspectives et les objectifs de la Société, constituent de « l’information prospective » ou des « énoncés prospectifs » (collectivement, les « énoncés prospectifs ») au sens des lois sur les valeurs mobilières canadiennes et américaines, et sont fondées sur des attentes, des estimations et des projections au moment de la publication du présent communiqué de presse. Les énoncés prospectifs reposent nécessairement sur un certain nombre d’estimations et d’hypothèses qui, bien que considérées comme raisonnables par la Société au moment où ces énoncés ont été formulés, sont assujetties à des incertitudes et à des imprévus importants sur les plans opérationnel, économique et concurrentiel. Ces estimations et ces hypothèses peuvent s’avérer inexactes. Par ailleurs, ces énoncés prospectifs sont basés sur différents facteurs et hypothèses sous-jacents, notamment la réalisation du Placement et du Placement privé selon des conditions favorables et le produit du Placement et du Placement privé sera utilisé par Nouveau Monde selon ce qui est actuellement prévu, et ne sont pas garants du rendement futur.

Les énoncés prospectifs sont assujettis à des risques connus et inconnus et à des incertitudes qui pourraient faire en sorte que les résultats réels soient sensiblement différents de ceux anticipés ou suggérés dans les énoncés prospectifs. Les facteurs de risque qui pourraient faire en sorte que les résultats ou les événements réels soient sensiblement différents des attentes actuelles comprennent notamment la réalisation des conditions de clôture relatives au Placement et du Placement privé, l’octroi de l’Option de surallocation, l’utilisation prévue du produit du Placement et du Placement privé, la capacité de la Société à mettre en œuvre ses initiatives stratégiques et si ces initiatives stratégiques donneront les résultats escomptés, la disponibilité d’un financement ou d’un financement à des conditions favorables pour la Société, la dépendance aux prix des matières premières, l’impact de l’inflation sur les coûts, les risques d’obtention des permis nécessaires, le rendement opérationnel des actifs et des activités de la Société, les facteurs concurrentiels dans le secteur de l’exploitation minière et de la production du graphite, les changements aux lois et aux règlements ayant une incidence sur les activités de la Société, le risque d’acceptabilité politique et sociale, le risque lié à la réglementation environnementale, le risque lié aux devises et aux taux de change, les développements technologiques, l’impact de la pandémie de COVID-19 et des mesures mises en place par les gouvernements en réaction à cette pandémie, et la conjoncture économique en général ainsi que les risques liés aux bénéfices, aux dépenses d’investissement, aux flux de trésorerie et à la structure du capital et aux risques commerciaux généraux. Une description plus détaillée des risques et incertitudes figure dans la notice annuelle de la Société datée du 23 mars 2023, y compris dans la section intitulée « Facteurs de risques », qui est disponible sur SEDAR au www.sedar.com et sur EDGAR au www.sec.gov. D’autres facteurs imprévisibles ou inconnus qui ne sont pas abordés dans la présente mise en garde pourraient aussi avoir un impact défavorable important sur les énoncés prospectifs.

Plusieurs de ces incertitudes et de ces imprévus peuvent affecter directement ou indirectement ou pourraient faire en sorte que les résultats ou le rendement réels diffèrent considérablement de ceux avancés ou sous-entendus dans les énoncés prospectifs. Rien ne garantit que les énoncés prospectifs se révéleront exacts, car les résultats réels et les événements futurs pourraient différer de manière importante de ceux anticipés dans ces énoncés. Les énoncés prospectifs sont présentés dans le but de fournir de l’information sur les attentes actuelles de la direction et ses plans pour l’avenir. La Société n’assume aucune obligation de mettre à jour ou de réviser ces énoncés prospectifs, ni d’expliquer toute différence importante entre les événements réels subséquents et ces énoncés prospectifs, sauf tel que l’exigent les lois en valeurs mobilières applicables.

Ni la Bourse de croissance TSX ni son fournisseur de services de réglementation (au sens attribué à ce terme dans les politiques de la Bourse de croissance TSX) n’assument la responsabilité quant à la pertinence ou à l’exactitude du présent communiqué de presse.

De plus amples renseignements concernant la Société sont disponibles dans la base de données SEDAR (www.sedar.com), et pour les lecteurs américains sur EDGAR (www.sec.gov), ainsi que sur le site Web de la Société à l’adresse : www.NMG.com.